今回は高所得者向けの税金対策に関してお話ししたいと思います。

さて早速ですが、

児童手当の見直し案が判明 高所得者の特例給付を廃止 :朝日新聞デジタル (asahi.com)

というニュースが2020年12月10日に発表されています。

これはざっくりいうと、『世帯主の年収が960万以上なら児童手当がもらえなくなる可能性がある』といったものになります。

2022年10月より両親どちらか一人が1,200万円以上の年収を得ている場合、特例給付5,000円の支給が廃止が決定いたしました。

『えーちょっと待ってよ、また増税かよ』、という声もあれば、

『年収960万以上ももらってるのに、まだもらおうとするのかよ』といろいろな意見があると思います。

表は現在の児童手当の支給状況です。では実際いくら変わるのでしょうか。

児童手当あり:1人当たり192万(中学卒業まで)

児童手当なし:0円

余談ですが僕自身、子供は日本の未来だと思っていますので、こういう政策自体は正直うーんって気がしますね。。

脱線しましたが、今後、上記のような流れから、高所得者は増税の狙い撃ちに必ず合います。

つまり高所得=豊かな暮らし は必ずしも一致しなくなると考えています。

『小さいころから一生懸命勉強して頑張ってきて、ちょっとくらい豊かに暮らしてもいいじゃない。』

僕自身はこういう考えは賛成です。それは医者に限ったことではありません。

頑張った人は適切に報酬を受け、そのために頑張る人がいることは当然だと思っています。

ではどうすればいいか。節税するなら会社を設立する、そのメリットについて説明したいと思います。

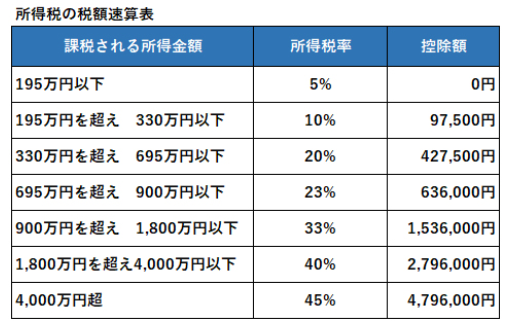

個人の所得は累進課税制度で下記の通りになっています。

これまでも説明してきた通り、医師の年収は平均で1196万です。(所得税率は33%です。)

参考:ふるさと納税の確定申告への記載方法 | 医師の循環器疾患・不動産投資まとめサイト (iryoumatome.com)

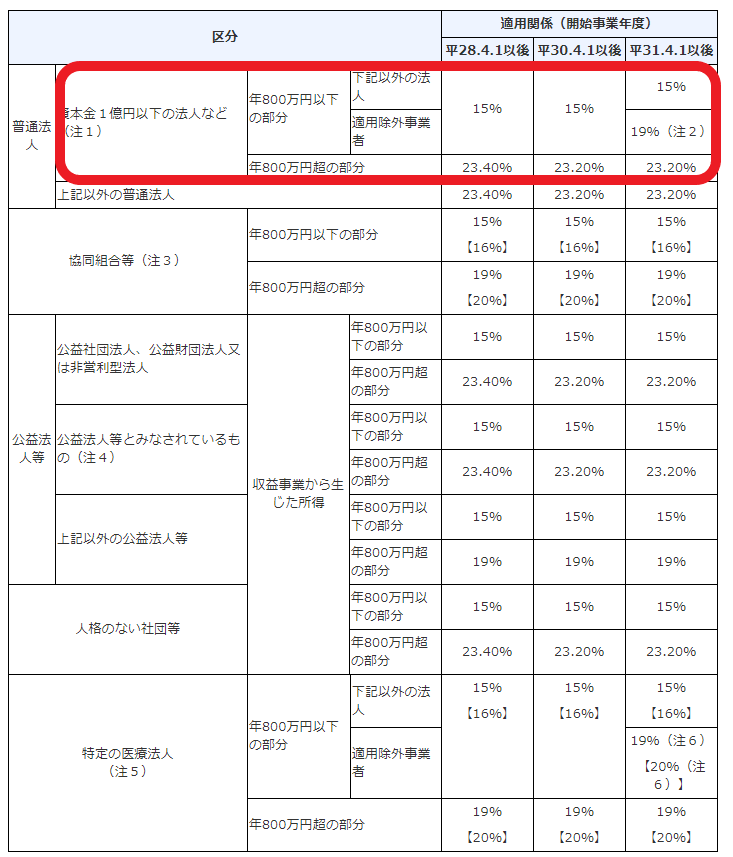

一方で法人の税率はどうでしょうか。

資本金1億以下、年800万程度の収入であれば15%~23%となっています。(下記)

医者は一般的に外勤(またはアルバイト)といって週に1~2回程度、普段勤めている勤務先以外で働いて収入を得ているパターンが多いと思いますが、その収入を法人で受け取るとどうなるでしょうか。

例えばすべて個人で収入を受けた場合、900万以上の収入に対しては一律33%が発生しますが、法人で取得した場合は15%に抑えられます。(住民税は除く)

医師の平均年収が1196万(開業医含む、諸説あり)とすると

全て個人:所得税241万

個人+法人:個人143万+法人73万(個人900万+法人296万で試算)=216万

参考:所得税の計算式 - 自動計算サイト (calculator.jp)

参考:法人税はいくら?計算シミュレーション【全市区町村対応】 - そよーちょー通信 (soyocho.com)

と年間あたり25万程度手残りに差が出てくることになります。

そしてこの差は収入が増えれば増えるほど、効果が大きいものとなっていきます。

さらに会社設立をしている場合、場合によっては車や自宅、交際費、携帯電話などの費用が経費として認められてきます。

今日は会社の設立が税金対策になるというお話をしました。

実際に会社を設立する方法はどうやってやるのか、また会社が実態をなしていないと認められない、等といった問題ももちろんあります。(収入の分割が目的である法人設立は当然ながら認められません)

また会社設立といっても合同会社、株式会社など、どのような会社を設立したらいいのかなどいろいろな疑問もあると思います。

これらの内容は一度ではとても書ききれませんので、いったん本日はここで終えたいと思います。

以上、参考になればうれしいです。今日もありがとうございました!